Aktueller Stand Zölle / Strafzölle / Reciprocal tariffs der USA (Trump-Regierung) mit Stand: 13.04.2025

Der aktuelle Zollsatz für Waren mit Ursprung CHINA beträgt aktuell (mindestens) 145 %.

Der Basis-Zollsatz von 10 % hat aber weiterhin Bestand! Section 232 Zölle (25 % Alu, Stahl, Automotive) bestehen weiterhin!

Lage und Daten

Die USA haben unter Präsident Trump eine Vielzahl von (teils verschleierten) Importzöllen eingeführt. Lassen Sie uns die Situation aus Sicht eines europäischen Unternehmens betrachten.

Wir haben ein Tool gebaut, welches durch Eingabe der US-Zollcodenummer Ihnen die US-(Straf)-Zölle anzeigt:

Hier csv-Dateien, welche die betroffenen Zollcodenummern (US-Zollcodenummern!!) listen. Es sind csv-Dateien - Microsoft Excel lädt diese ggf. nicht "nativ" korrekt. In Excel via "Daten -> Importieren" laden.

(Bestmöglich geprüft, dass alle USHTS-Codes aus den Dokumenten enthalten sind - aber natürlich ohne Garantie)

Section 232 Tariffs (März 2025)

Die auf Basis der Section 232 erhobenen Zölle haben Vorrang vor den weiter unten beschriebenen sogenannten „reciprocal tariffs“ (siehe Abschnitt Reciprocal tariffs, Global Tariff - oder: Carpet Bombing Tariffs). Wichtig ist: Diese Section 232 Zölle kumulieren nicht – das heißt, sie werden nicht zusätzlich zu anderen Strafzöllen berechnet, sondern gelten priorisiert.

Betroffene Produktgruppen: Stahl und Aluminium

Die Maßnahmen betreffen nicht nur die erwarteten Zollcodenummern für Rohstahl und Produkte aus Stahl bzw. Aluminium, wie sie in den Kapiteln 72, 73 und 76 klassifiziert sind. Vielmehr erstreckt sich die Anwendung auch auf sogenannte „downstream products“ – also Produkte, in denen Stahl oder Aluminium verbaut ist, die aber in anderen Kapiteln eingereiht sind, etwa Kapitel 84, 85 oder 90.

Die Zölle sind je nach Produktgruppe auf unterschiedlichen Detaillierungsebenen des Zolltarifsystems implementiert – teilweise auf der 4-, 6-, 8- oder 10-stelligen Ebene. Für europäische Exporteure ist es daher besonders wichtig, die genaue Tarifnummer ihrer Produkte zu prüfen, um unerwartete Zollbelastungen zu vermeiden.

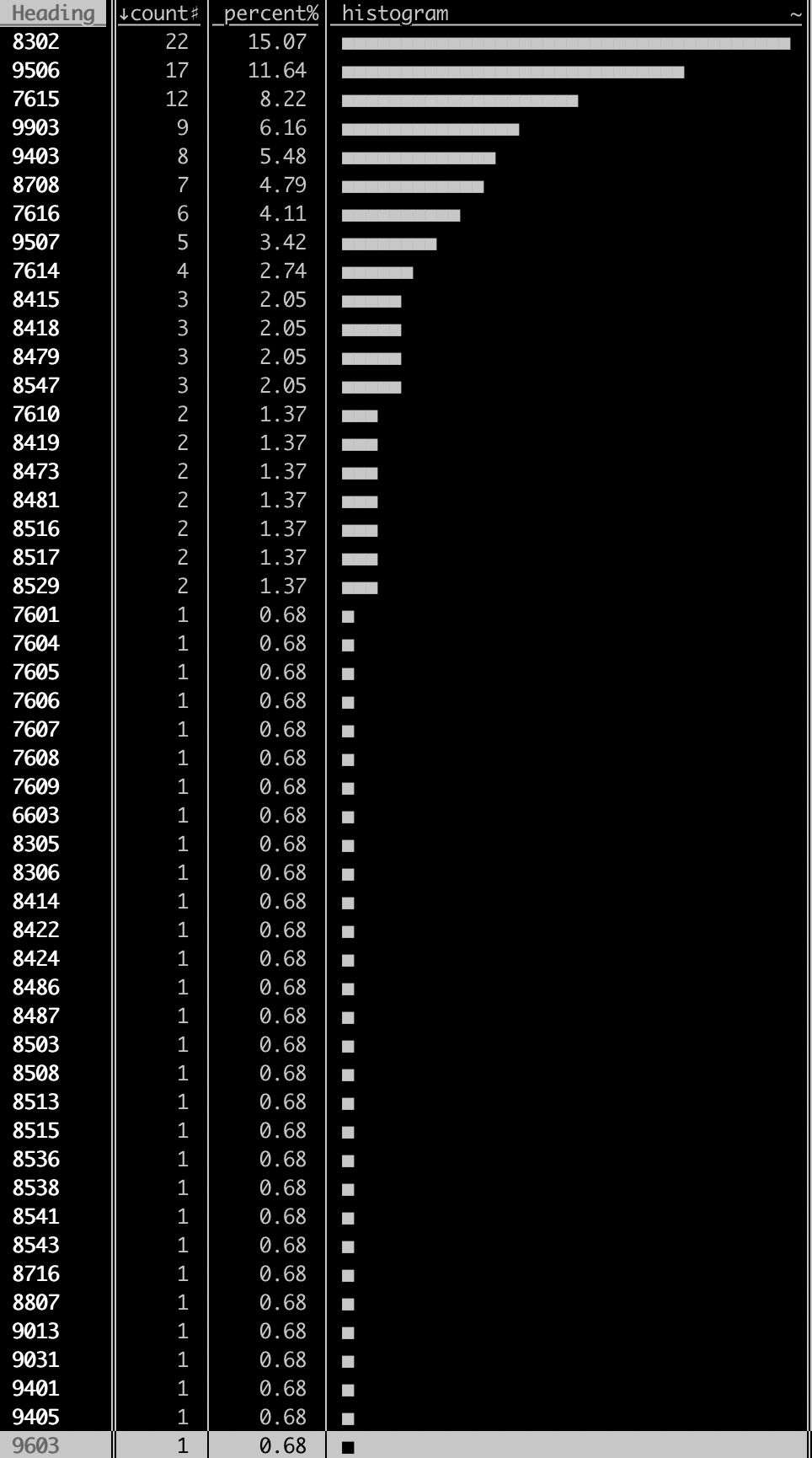

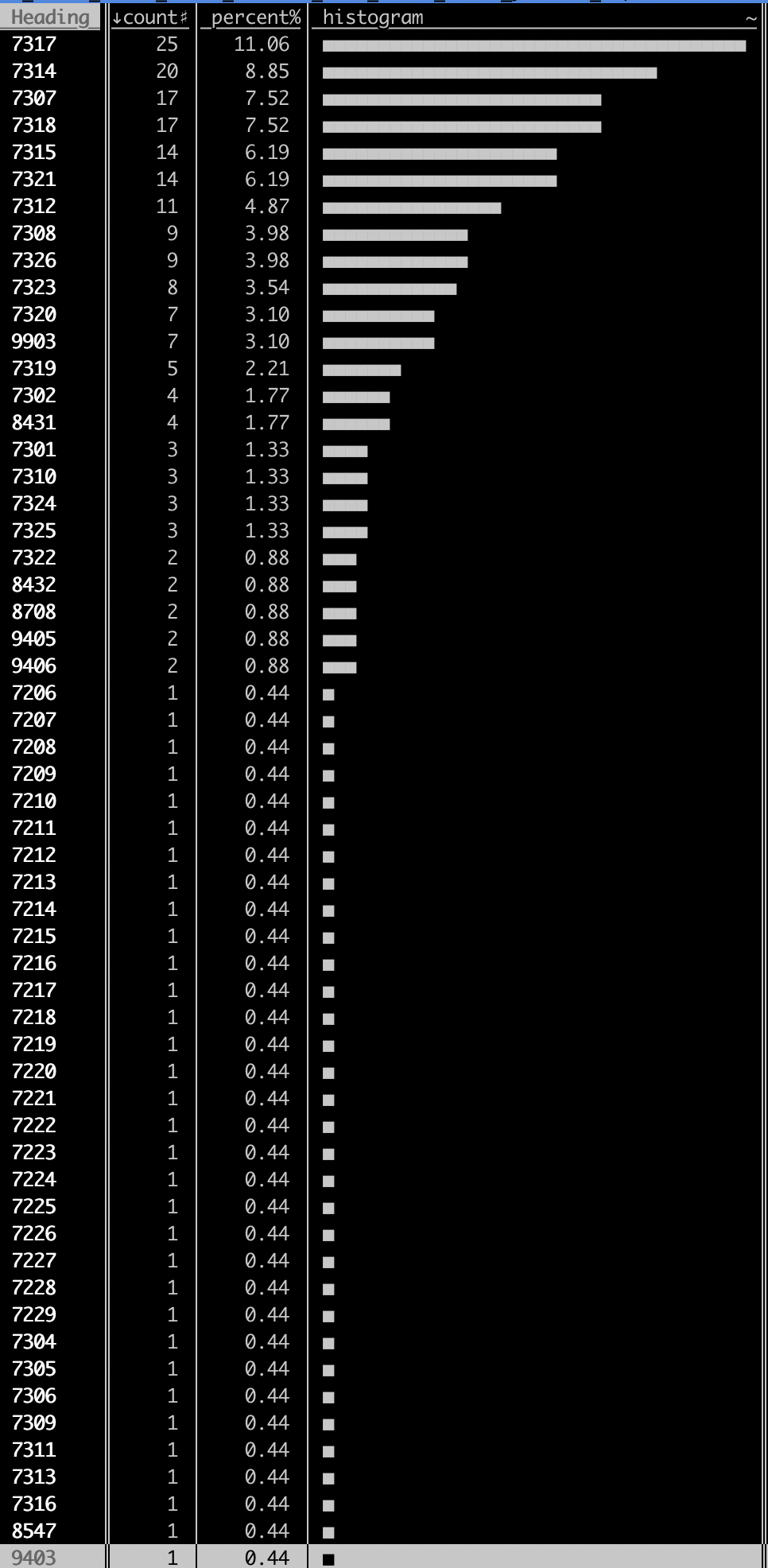

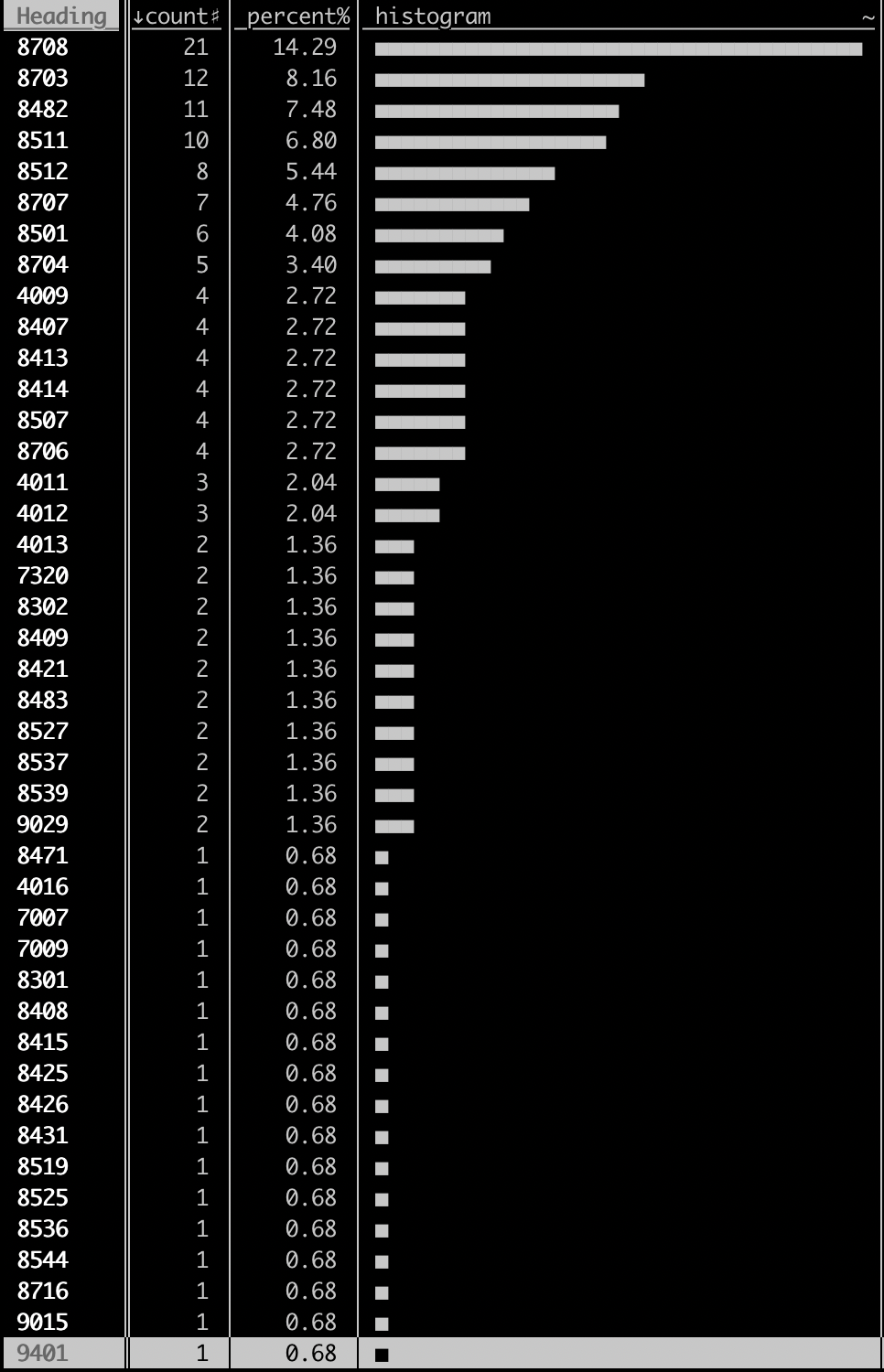

Wir haben Ihnen hier die betroffenen Positionen (also Heading, 4-Steller) für Aluminium und Stahl aufgeführt. Wie soeben ausgeführt sind einige dieser Positionen vollständig erfasst - bei anderen Positionen nur selektive (bis zu) 10-Steller.

Aluminium:

Stahl:

Folgende Positionen sind von den Zöllen auf Stahl ausgenommen:

- 7216.61.00

- 7216.69.00

- 7216.91.00

Bedeutung der US-Nomenklatur (HTS) für betroffene Waren

Die Identifikation der betroffenen Waren erfolgt auf Grundlage der US-amerikanischen Nomenklatur – dem Harmonized Tariff Schedule (US HTS). Wer also die in der Vergangenheit für den Export in die USA verwendeten US-Zollcodenummern systematisch erfasst und gepflegt hat, ist nun klar im Vorteil.

Insbesondere Unternehmen, die bei ihren Artikeln, Produkten oder Materialien die verwendeten US-Zolltarifnummern bereits hinterlegt haben – sei es in ERP-Systemen oder technischen Dokumentationen –, können nun deutlich einfacher die Auswirkungen der Section 232 Zölle bewerten.

Es sei an dieser Stelle erneut betont, was ich seit Jahren empfehle: Auch wenn der Import formal durch den US-Kunden, eine Tochtergesellschaft oder ein Schwesterunternehmen erfolgt – europäische Exporteure sollten die Importdaten in den USA keinesfalls ignorieren. Nur wer die US-Zollcodenummern kennt und dokumentiert hat, kann im Ernstfall „Äpfel mit Äpfeln“ vergleichen – also die tatsächliche Betroffenheit präzise beurteilen und Handlungsoptionen entwickeln.

Falls jedoch keine tatsächlichen (!) US-Zollcodenummern vorliegen, kann zumindest eine erste Orientierung über die europäische Zolltarifnummer erfolgen. Auf Basis der ersten sechs Stellen der EU-Zollcodenummer lässt sich eine vorläufige Umschlüsselung auf die US-HTS-Nummer (6-Steller) durchführen. Diese sollte jedoch keinesfalls ohne weitere Prüfung übernommen werden.

Schon auf der Ebene der Positionen (4-Steller, sogenanntes "Heading") können sich signifikante Unterschiede zwischen der EU- und der US-Nomenklatur ergeben. In manchen Fällen divergieren die Einreihungen sogar bereits auf Kapitel-Ebene.

Solche Unterschiede treten beispielsweise bei bestimmten Überwurfmuttern oder bei Verdampfern für Klimageräte auf. Die korrekte Einreihung ist daher essenziell – nicht nur aus rechtlicher Sicht, sondern auch hinsichtlich der Bewertung potenzieller Zollrisiken und -kosten.

Die korrekte Zollcodenummer (in den USA!!) ist hier absolut entscheidend!

Zölle auf „derivates“ – Zölle auf „downstream products“

Mit der Neuauflage der Section 232-Zölle hat Präsident Trump eine zentrale Neuerung eingeführt: Es wurden spezifische Zollcodenummern erfasst, die komplexere Baugruppen wie Maschinen, Maschinenteile und elektronische Komponenten betreffen. Ziel ist es, den Zoll gezielt auf den enthaltenen Stahl- oder Aluminiumanteil dieser Produkte zu erheben.

Hier alle Zollcodenummern der Section 232, welche in die "derivates" fallen:

Vorgehensweise bei der Einfuhr

Wenn eine Ware unter eine der erfassten Zollcodenummern fällt, ist beim Import ein sogenannter „Split Import“ erforderlich. Die Anmeldung beim US-Zoll erfolgt dann in zwei getrennten Positionen:

- Position 1: Die Ware abzüglich des Anteils an Stahl oder Aluminium – also nur der übrige Wert der Ware, sofern der Zollcode in den Maßnahmen für Stahl bzw. Aluminium enthalten ist.

- Position 2: Der reine Stahl- oder Aluminiumanteil, wobei sowohl der Zollwert als auch das Gewicht exakt anzugeben sind.

Auf die zweite Position – also den Metallanteil – wird dann der spezifische Strafzoll erhoben.

Kann diese Aufspaltung des Imports nicht ordnungsgemäß vorgenommen und dokumentiert werden (beispielsweise, weil der Lieferant keine Informationen zum Metallanteil liefert), so gilt der gesamte Zollwert der Ware als Bemessungsgrundlage für den Strafzoll. In solchen Fällen wird die Abgabe also auf 100 % des Warenwertes berechnet – mit entsprechend empfindlichen finanziellen Konsequenzen.

Diese Regelung erhöht den Druck auf Unternehmen, ihre Lieferketten und Produktinformationen besonders genau zu analysieren und eine belastbare Dokumentation über Materialzusammensetzung und Werteanteile sicherzustellen.

In the case where the value of the steel content is less than the entered value of the imported article, the good must be reported on two lines. The first line will represent the non-steel content while the second line will represent the steel content. Each line should be reported in accordance with the below instructions.*

Non-Steel content, first line:

Ch 1-97 HTS, this same HTS must be reported on both lines.

Country of origin, same must be reported on both lines.

Total entered value of the article less the value of steel content.

Report the total quantity of the imported goods.

Report all other applicable duties, such as IEEPA tariffs and antidumping and countervailing duties.

Steel content, second line:

Same Ch. 1-97 HTS reported on the first line.

Same country of origin reported on the first line.

Report 0 for quantity for the Ch. 1- 97 HTS.

Report the value of steel content.

Report the Section 232 duties based on the value of steel content with HTS 9903.81.91.

Report a second quantity (of the steel content) in kilograms with the HTS 9903.81.91.

Report all other applicable duties, such as IEEPA tariffs and antidumping and countervailing duties.

„Country of Melt and Pour“ (Herkunftsland des Metalls)

Zusätzlich in allen Fällen bei der Anmeldung sogenannter das Ursprungsland des verwendeten Stahls bzw. Aluminiums zu deklarieren – konkret: das Land, in dem das Metall geschmolzen und gegossen wurde („Country of Melt and Pour“).

Derzeit ist bei der Zollanmeldung nur zwischen „US“ und „OTH“ (Other) zu unterscheiden. Es ist jedoch absehbar, dass künftig eine präzisere Angabe in Form des ISO-Ländercodes verpflichtend wird.

Diese Unterscheidung ist entscheidend, weil:

- Ein Zollsatz von 0 % gilt für derivatierte Produkte, die in einem Drittland verarbeitet wurden, aber aus US-ursprünglichem Stahl oder Aluminium stammen, der in den USA geschmolzen und gegossen wurde.

Unternehmen müssen nicht nur ihre Lieferanten, sondern auch deren Vorlieferanten hinsichtlich der Herkunft des eingesetzten Metalls sorgfältig prüfen und entsprechende Nachweise dokumentieren.

Auslaufende Ausnahmen und fehlende Rückerstattungsmöglichkeiten

Ein weiterer wichtiger Aspekt betrifft die sogenannten „General Approved Exclusions“ (GAEs). Diese generellen Ausnahmen vom Strafzoll laufen zum 11. März 2025 aus. Das bedeutet: Ab dem 12. März 2025 unterliegen auch bislang ausgenommene Produkte wieder dem vollen Strafzollsatz von 25 %.

Für Section 232 Zölle ist kein Drawback-Verfahren vorgesehen. Das bedeutet, dass keine Rückerstattung der gezahlten Zölle im Fall von Re-Exporten oder ähnlichen Konstellationen möglich ist. Unternehmen müssen also davon ausgehen, dass die Belastung dauerhaft und endgültig ist.

Section 232 Erweiterung im Bereich Automotive (April 2025)

Anfang April 2025 hat die US-Regierung den Anwendungsbereich der Section 232-Zölle deutlich ausgeweitet: Im Fokus stehen nun gezielt Waren und Produkte der Automobilindustrie.

Die Identifikation des Erfassungskreises erfolgt – wie bereits bei den bisherigen Maßnahmen – über Zollcodenummern. Hinzu kommt jedoch ein weiteres entscheidendes Kriterium: die Verwendung der Ware.

Direkt erfasste Waren

Unmittelbar betroffen sind Automobile sowie Fahrzeugteile, die unter Kapitel 87 eingereiht sind. Die genauen Zollcodenummern entnehmen Sie dem Download "Annex I Automotive".

Indirekt erfasste Waren

Ferner wurden zahlreiche weitere Produkte identifiziert, die indirekt unter die neuen Maßnahmen fallen – nämlich dann, wenn sie für die Verwendung in der Automobilindustrie bestimmt sind. Betroffen sind hier ausgewählte Zollcodenummern unter anderem aus folgenden Kapiteln.

Auch hier haben wir Ihnen die betroffenen Positionen aufgeführt - auch hier sind die dann tatsächlich betroffenen Zollcodenummern aus den Dokumenten zu entnehmen, da die Zölle auf unterschiedlichen Ebenen des Zolltarifs implementiert wurden und demnach unterschiedlich „tief durchgreifen“.

Zu den typischen betroffenen Produkten gehören beispielsweise:

- Schläuche

- Datenverarbeitungskomponenten

- Rohre und Anschlussstücke

- Kugellager

- Elektromotoren

- Getriebe und Getriebeteile

- u. v. m.

Die Kombination aus Tarifierung und Verwendungszweck macht die Bewertung der Betroffenheit in diesem neuen Anwendungsbereich besonders komplex. Unternehmen sollten daher besonders sorgfältig prüfen, ob ihre Produkte unter die erweiterten Section 232-Maßnahmen fallen – und dies auch dokumentieren können.

Verwendungsnachweis und Importaufteilung

Einige der erfassten Zollcodenummern enthalten bereits in der US-Nomenklatur die Verwendungseinschränkung „for Vehicles“. Das erleichtert die Bewertung. In anderen Fällen – beispielsweise bei Kugellagern (8482) – ist die Verwendung nicht aus der Zollnomenklatur ersichtlich. Hier muss der Importeur den Verwendungszweck nachweisen, um eine korrekte Einordnung und einen möglichen Ausschluss aus den "Section 232 Tariffs" zu belegen.

Selbst wenn der Verwendungszweck bereits aus der Nomenklatur hervorgeht, kann die Zollbehörde – wie üblich – eine Einreihungsentscheidung oder ergänzende Dokumentation verlangen.

Darüber hinaus wurde im Rahmen der Automotive-Erweiterung ein eigener Import-Split-Mechanismus eingeführt:

- Fahrzeuge, die USMCA-zertifiziert sind (qualify for preferential treatment under the United States-Mexico-Canada Agreement), sind grundsätzlich von den Strafzöllen ausgenommen.

- Allerdings wird der Anteil an non-U.S. content gesondert betrachtet: Auf diesen Anteil wird ein Strafzoll erhoben.

- Auch Fahrzeugteile, die USMCA-zertifiziert sind, bleiben zollfrei – solange die Zertifizierung korrekt dokumentiert ist.

Die folgenden Zollpositionen wurden zur technischen Abbildung eingeführt:

- 9903.94.01: Gilt für Pkw und leichte Nutzfahrzeuge, die dem Zollsatz unterliegen.

- 9903.94.02: Erfasst Fahrzeuge, die nicht unter die Kategorie „Passenger Vehicles“ fallen oder vom US-Inhalt ausgenommen sind (0 % Zoll).

- 9903.94.03: Bezieht sich auf den Anteil an nicht-US-Inhalten in USMCA-zertifizierten Fahrzeugen (25 % Strafzoll).

- 9903.94.04: Zolllfrei für Fahrzeuge, die mindestens 25 Jahre alt sind.

- 9903.94.05: Gilt für Teile von Pkw und leichten Nutzfahrzeugen, auf die ein Strafzoll von 25 % erhoben wird.

- 9903.94.06: Gilt für Teile, die entweder USMCA-bevorrechtigt sind oder nicht zu Pkw / leichten Nutzfahrzeugen gehören.

Ausgenommen sind Fahrzeuge, welche mehr als 25 Jahre alt sind.

Reciprocal tariffs, Global Tariff - oder: Carpet Bombing Tariffs

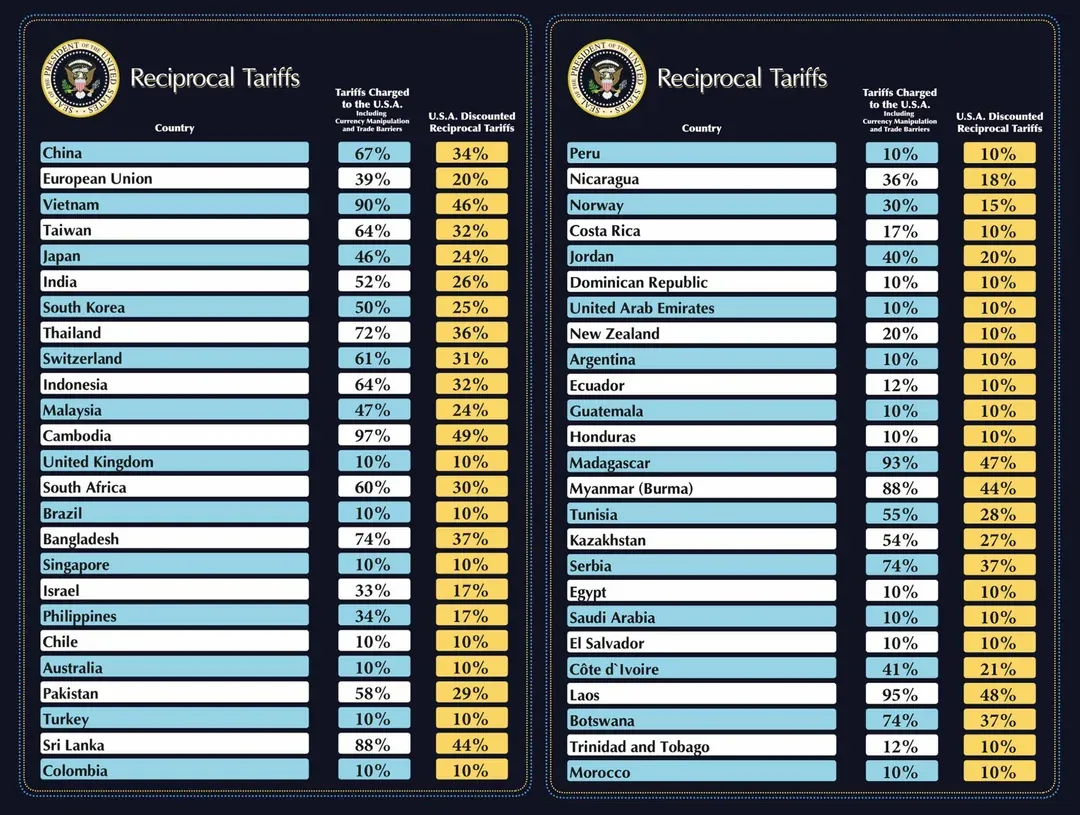

Anfang April entschloss sich die US-Regierung zu einer drastischen Ausweitung ihrer Zollpolitik: Es wurden großflächige Importzölle auf Waren aus einer Vielzahl von Ländern weltweit eingeführt. Ich wähle für die Maßnahme mal den Begriff „Carpet Bombing Tariffs“ – ein Begriff, der die Breite und Schärfe der Anwendung veranschaulichen soll.

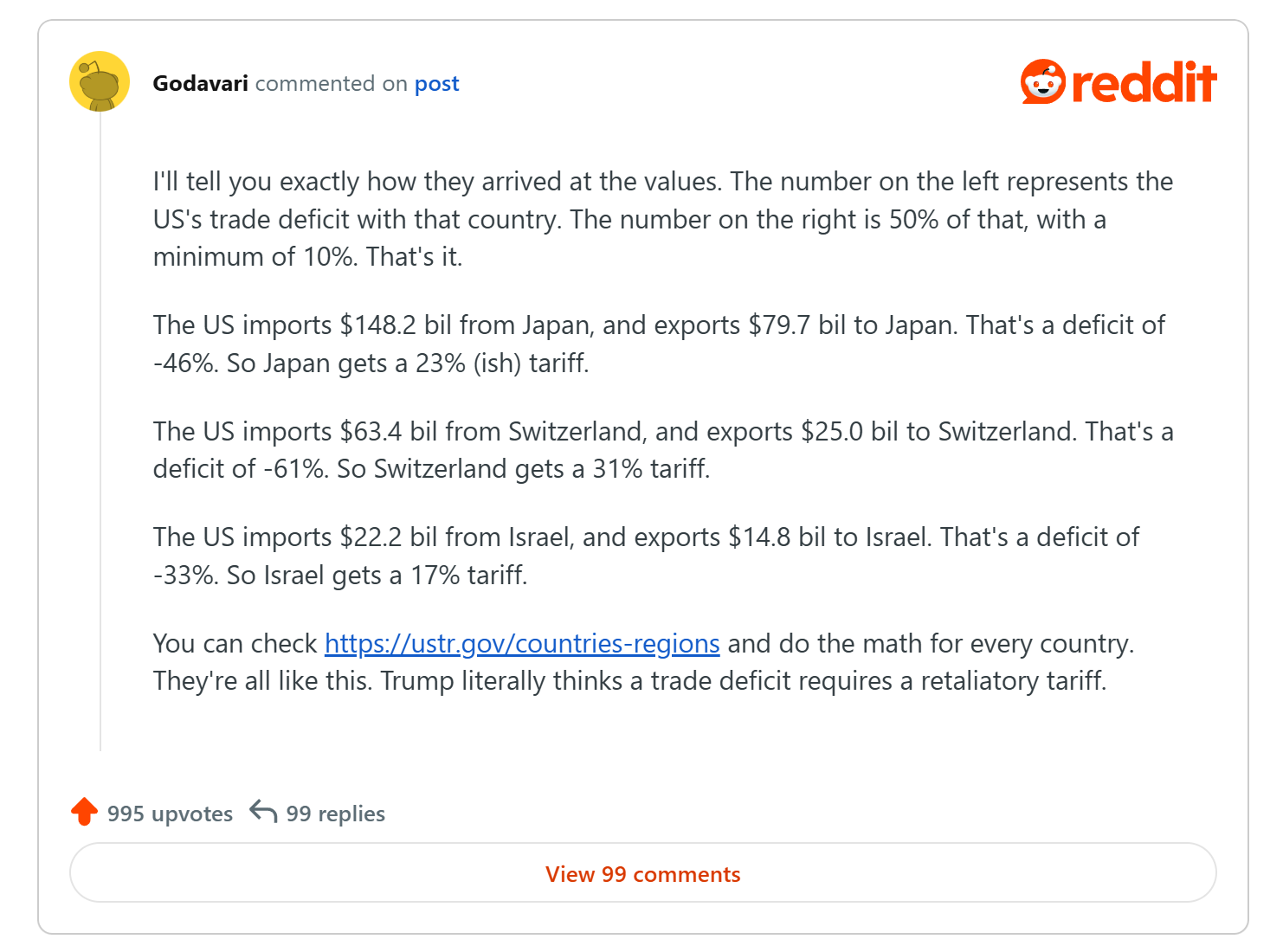

Berechnungslogik der Zollhöhe

Die offizielle Berechnungsgrundlage für die konkreten Zollsätze wurde von der US-Regierung nicht veröffentlicht. Allerdings konnten Rückschlüsse gezogen werden, wie sich die Sätze herleiten:

- Die Trump-Regierung berechnete für jedes betroffene Land das Handelsdefizit gegenüber den USA – und zwar als prozentualen Wert.

- Dieser Prozentsatz wurde halbiert – und das daraus resultierende Ergebnis bildet den Zollsatz, der auf sämtliche betroffene Waren dieses Landes angewendet wird.

Shout-out an Reddit User “Godavari” bei dem ich diese Informationen zuerst entdeckte:

Die Vorgehensweise entbehrt jeder wirtschaftswissenschaftlichen oder handelspolitischen Logik. Sie benachteiligt strukturell vorwiegend Länder mit geringer Kaufkraft oder begrenztem Zugang zu hochwertigen US-Exportgütern.

Ein besonders drastisches Beispiel: Kambodscha – ein Entwicklungsland mit starker Textilindustrie, aber geringer Importnachfrage gegenüber den USA – wurde mit einem pauschalen Strafzoll von 49 % belegt. Dies trifft insbesondere arbeitsintensive Sektoren, in denen bereits heute niedrige Löhne und oft fragwürdige Arbeitsbedingungen herrschen.

Erfasste Warenkreise

Die „Carpet Bombing Tariffs“ gelten für nahezu alle Waren, mit nur wenigen Ausnahmen:

- Ausgenommen sind Waren, die durch Annex II der Verordnung ausdrücklich genannt werden.

- Ebenfalls nicht betroffen sind Waren, die bereits unter die Section 232-Zölle fallen – da diese vorrangig anzuwenden sind.

Der Annex II identifiziert die ausgenommenen Produkte anhand von US HTS-Zolltarifnummern. Insgesamt umfasst dieser Annex knapp über 1.000 Zollcodenummern (verteilt auf 191 Positionen / Headings).

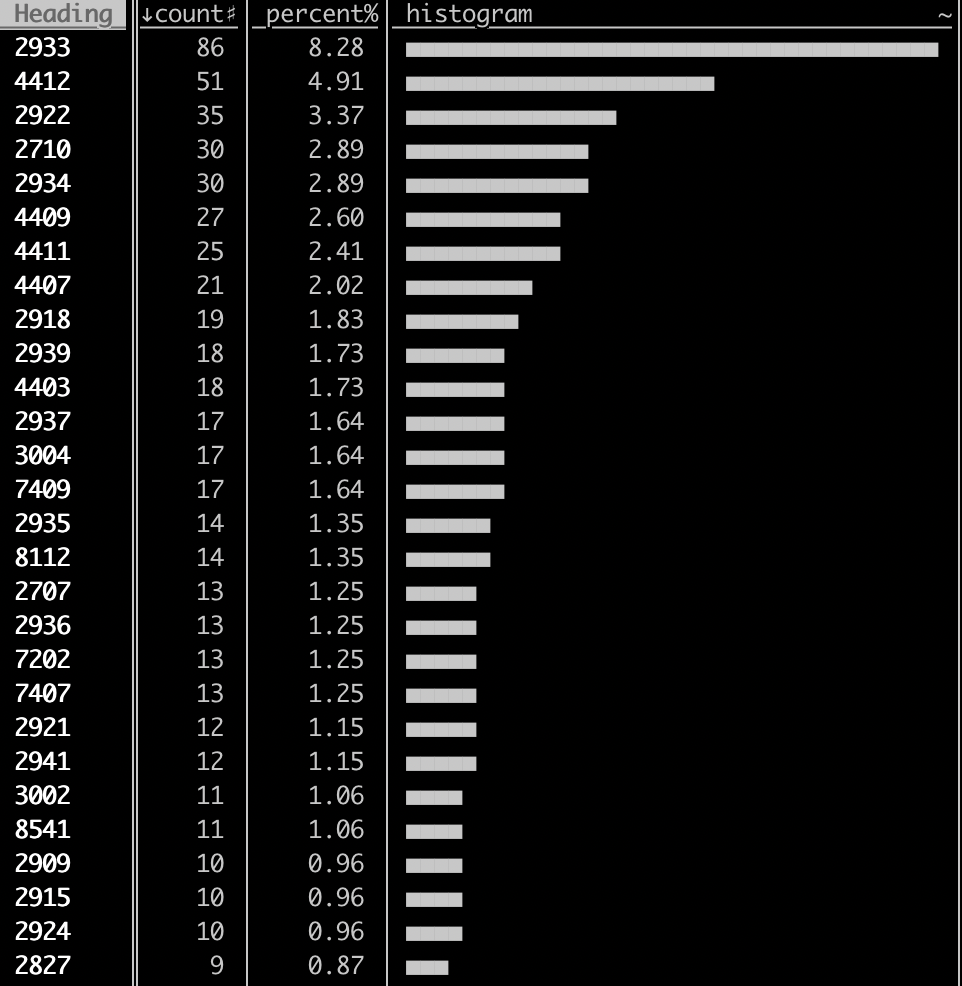

Am stärksten sind Chemie und Pharma entlastet. Aus dem “klassischen Maschinenbau-Kapiteln” sind lediglich eine Handvoll Elektronikkomponenten im Bereich der Dioden / Halbleiter ausgenommen. Die Top 28 Positionen auf Basis der Anzahl ausgenommener Zollcodenummern je Position:

Alle übrigen Warengruppen – unabhängig von ihrer Klassifizierung oder dem betroffenen Sektor – unterliegen diesen neuen, länderspezifisch kalkulierten Strafzöllen.

Für europäische Unternehmen bedeutet dies eine völlig neue Risikodimension, da die Auswirkungen nicht nur produktspezifisch, sondern auch stark vom Ursprungsland der Waren abhängig sind. Die Dokumentation der Ursprungsländer sowie die Prüfung möglicher Ausnahmen anhand von Annex II wird somit zu einer zentralen Compliance-Aufgabe.

Zölle je Ursprungsland:

| Country | Ad Valorem Tariff Rate |

|---|---|

| Algeria | 30% |

| Angola | 32% |

| Bangladesh | 37% |

| Bosnia and Herzegovina | 36% |

| Botswana | 38% |

| Brunei | 24% |

| Cambodia | 49% |

| Cameroon | 12% |

| Chad | 13% |

| China | 145% |

| Cote d’Ivoire | 21% |

| Democratic Republic of Congo | 11% |

| Equatorial Guinea | 13% |

| European Union | 20% |

| Falkland Islands | 42% |

| Fiji | 32% |

| Guyana | 38% |

| India | 27% |

| Indonesia | 32% |

| Iraq | 39% |

| Israel | 17% |

| Japan | 24% |

| Jordan | 20% |

| Kazakhstan | 27% |

| Laos | 48% |

| Lesotho | 50% |

| Libya | 31% |

| Liechtenstein | 37% |

| Madagascar | 47% |

| Malaysia | 24% |

| Mauritius | 40% |

| Moldova | 31% |

| Mozambique | 16% |

| Myanmar (Burma) | 45% |

| Namibia | 21% |

| Nauru | 30% |

| Nicaragua | 19% |

| Nigeria | 14% |

| North Macedonia | 33% |

| Norway | 16% |

| Pakistan | 30% |

| Philippines | 18% |

| South Africa | 31% |

| South Korea | 26% |

| Sri Lanka | 44% |

| Switzerland | 31% |

| Taiwan | 32% |

| Thailand | 37% |

| Tunisia | 28% |

| Venezuela | 15% |

| Vietnam | 46% |

| Zambia | 17% |

| Zimbabwe | 18% |

De Minimis Exemption – Neue Einschränkungen ab Mai 2025

Die sogenannte De Minimis-Regelung erlaubt bislang die zollfreie Einfuhr von Waren in die USA, wenn deren Wert unter 800 US-Dollar liegt. Sie gilt sowohl für Geschäftskunden (B2B) als auch für Konsumenten (B2C) und war bislang ein bedeutender Erleichterungsmechanismus im internationalen Versandhandel.

Neue Einschränkungen ab dem 2. Mai 2025

Mit Wirkung zum 2. Mai 2025 treten weitreichende Änderungen in Kraft:

- Für Waren mit Ursprung in China oder Hongkong entfällt die De Minimis-Ausnahme vollständig.

- Diese Sendungen unterliegen künftig einer von zwei möglichen Zollbelastungen:

- Einem Tarif von 30 % auf den Warenwert,

- oder einer Pauschalgebühr von 25 US-Dollar pro Artikel.

Zusätzlich gilt:

- Für Sendungen, die über Kurierdienste (nicht über das Postnetz) eingeführt werden, greifen die neuen Regeln ebenfalls ab dem 2. Mai 2025.

Weitere Erhöhung ab dem 1. Juni 2025

Nur einen Monat später – zum 1. Juni 2025 – wird die Pauschalgebühr für Waren aus China oder Hongkong verdoppelt:

- Der Flat Fee steigt von 25 auf 50 US-Dollar pro Artikel.

Mögliche Abschaffung der De Minimis-Regelung für alle Länder

Die US-Regierung hat zudem angekündigt, künftig auch die generelle De Minimis-Regelung für alle Ursprungsstaaten in Frage zu stellen. Sobald die technischen Systeme in der Lage sind, eine effiziente Erfassung und Abrechnung der Einfuhrzölle auch bei Kleinsendungen sicherzustellen, könnte die bisherige Freigrenze vollständig abgeschafft werden.

Wenn Sie es bis hier geschafft haben: Mein größter Respekt! Sie haben sich nun sicher einen Kaffee (oder was auch immer Sie bevorzugen) verdient.